Cuidar melhor do próprio dinheiro é um objetivo de muita gente. E o momento atual do Brasil, com muitas transformações, precisa ser compreendido por quem está começando a investir. Leia este artigo para avaliar todos pontos importantes.

Tem uma reserva de emergência, mas não sabe por onde começar e não sabe onde investir? Como escolher o melhor investimento para compor a sua carteira? Como começar a investir com segurança e rentabilidade?

A verdade é que não há uma fórmula mágica para responder a essas perguntas, mas preparamos este guia básico para te ajudar a conhecer seu perfil de investidor e analisar os investimentos que melhor se ajustam aos seus objetivos e apetite ao risco.

De acordo com os seus prazos e metas, você poderá investir de forma mais eficiente e sem perder tempo.

Por que devemos investir?

A principal vantagem para os investidores é a rentabilidade que os ativos proporcionam quando o investimento é feito de forma bem planejada.

Quando o dinheiro fica parado na conta do banco, na poupança ou ‘embaixo do colchão’, como diz o ditado popular, você perde chances importantes de fazê-lo render e trabalhar por você.

Dependendo do investimento escolhido, por exemplo, é possível até mesmo criar uma renda extra que possa te ajudar a complementar a sua renda normal.

No entanto, é preciso ter em mente alguns fatores:

- O perfil do investidor

- As suas intenções com os investimentos

- O capital que será investido

- As condições do mercado

- Eventuais taxas e impostos cobrados

- Estudar as alternativas e, por fim, decidir onde investir.

O mais importante é lembrar que deixar o dinheiro parado faz com que ele se desvalorize com o passar do tempo.

Ou seja, investir é uma ótima opção para melhorar a rentabilidade das aplicações e fazer o seu patrimônio crescer.

Outro ponto positivo do mercado financeiro é a vasta gama de investimentos. Com isso, o investidor tem liberdade para escolher onde investir, podendo até mesmo mesclar sua carteira para aumentar a rentabilidade.

Objetivo de vida e Metas: o que você quer alcançar?

Pode-se dizer que o ponto principal que vai te ajudar a decidir onde investir é o seu objetivo de vida ou as Metas. Ou seja, o que você pretende alcançar com esse investimento? Um carro? Uma casa? Uma viagem em família? Ou simplesmente a construção de uma reserva de emergência?

A partir da resposta a essas perguntas, é possível ter uma ideia de horizonte de investimentos. Se o objetivo é de curto prazo, você terá de optar por aplicações que permitam uma liquidez maior (ou seja, um resgate mais curto).

Caso você tenha um objetivo para um futuro não tão curto, poderá optar por investimentos de longo prazo e, consequentemente, mais possibilidade de rendimentos.

Além disso, o seu perfil de investidor também vai te ajudar a selecionar e/ou descartar os investimentos que não condizem com o seu objetivo. Por exemplo: se você sofre com as oscilações do mercado, evite investimentos para um perfil agressivo.

Como acompanhar o mercado de investimentos?

Quando o assunto é investimento e onde investir, é necessário ficar atento às mudanças que ocorrem no mundo, principalmente no que diz respeito à economia mundial e à política – e, de forma direta ou indireta, às mudanças que ela provoca na economia.

Uma das principais fontes de conteúdo para quem quer entender desde o básico até as análises do mercado está aqui na plataforma de conteúdos da XP. Acompanhe as principais informações sobre investimentos para entender melhor sobre o que os especialistas da XP estão recomendando.

4 pontos importantes para começar a investir

#1: O que acontece no Brasil que obriga os cidadãos a investir melhor?

O Brasil está num momento único em sua história, pelo menos no ponto de vista econômico. E isso é um prato cheio para descobrir como começar a investir.

Além da reforma da previdência e da reforma tributária, há um contexto global de juro baixo. Após um período de altas nos juros americanos em 2018, o Banco Central americano (FED) mudou a retórica e reduziu as taxas de juros do país.

Juro real baixo: uma realidade sem volta

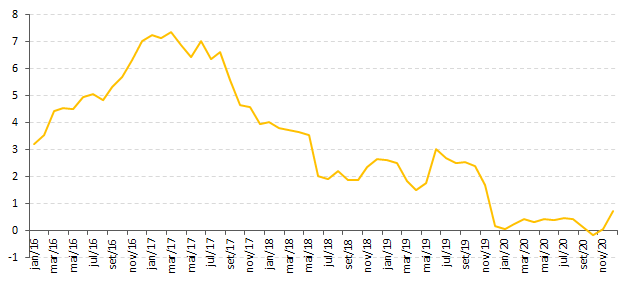

Os mesmos cortes na taxa selic também estão acontecendo no Brasil e estão alterando todo o cenário de investimentos.

Fonte: Banco Central do Brasil (https://www.bcb.gov.br/controleinflacao/historicotaxasjuros)

Consulta realizada em Abril/2020

Este juro real é o que realmente conta na hora de investir, pois ele define o rendimento final de uma aplicação, já descontada a inflação.

Além disso, com esses juros tão baixos, se torna altamente arriscado manter o dinheiro em investimentos ruins.

O grande risco é seu dinheiro render menos no futuro, uma vez que não existe mais aquele cenário em que era fácil obter bons retornos sem incorrer em grandes riscos: o famoso “1% ao mês”.

Aquela Era dos juros em 14,25% ao ano, por exemplo, passou e dificilmente voltará.

Isso não existe mais e, hoje, é necessário tomar algum dos três tipos de riscos para buscar mais retorno: mercado, crédito ou liquidez.

Por isso, destacamos que todos os investidores devem considerar mais a Renda Variável, em especial a Bolsa, mais pelo cenário das reformas no Brasil do que pelo ambiente externo. Mas, uma carteira eficiente deve ser diversificada, passando por outras classes de ativos e nunca esquecendo do seu perfil de investidor ou o quanto de risco você consegue suportar.

E, para chegar à Bolsa, é recomendável que você comece a investir em outras classes antes, até para se acostumar com a diversificação. Por exemplo há diversas oportunidades na renda fixa que podem oferecer bons retornos.

#2: Como começar investindo pouco?

Depois de entender que o momento do Brasil exige uma nova postura das pessoas diante de seu dinheiro, é hora de dar um passo adiante.

E, geralmente, esta é a questão seguinte: Mas como começar a investir? A resposta é este passo a passo que mostramos na tabela:

Após cumprir estas etapas, geralmente surge aquela outra questão: como eu posso começar a investir com pouco dinheiro?

E a resposta também é simples. Pois, se até hoje você achava que isso era impossível, estava enganado. O grande segredo aqui é escolher o ativo certo.

Este é o início da jornada. Com os juros baixos, algumas opções trazem retornos cada vez mais magros aos seus investidores. Por isso é fundamental estudar as alternativas e consultar um assessor especializado.

A alternativa mais popular hoje são os títulos do Tesouro Direto.

Neste caso, é possível realizar a compra de um título com uma aplicação de cerca de R$ 35. Por isso, é uma ótima opção para quem possui uma menor quantia inicial para investir.

Já o CDI, por sua vez, é considerado o benchmark das emissões bancárias da renda fixa. É ele que representa a taxa justa que todo investidor deve buscar em seus investimentos.

Para começar a investir, os títulos públicos apresentam outra vantagem: o risco é baixo, pois eles são emitidos pelo governo.

Isso tudo se você quer começar a investir com cerca de R$ 35. Entretanto, se você tem um pouco mais disponível, algo como R$ 1.000, por exemplo, há mais opções.

E aqui entram os títulos bancários, por exemplo.

Mas como escolher o investimento?

Antes de mais nada, é preciso lembrar um princípio básico dos investimentos: para obter maior retorno, é necessário estar disposto a correr mais risco. Por que isso é importante?

Porque os bancos podem ser classificados entre bancos grandes (G), de tamanho médio (M) e de pequeno porte (P). E nós podemos considerar que a relação risco-retorno seja a seguinte:

Para esclarecer a dúvida, vamos dar um exemplo comparando três ativos, considerando as seguintes premissas com base em setembro de 2019:

SELIC de 3,75% ao ano

Fontes: Banco Central do Brasil

A comparação da rentabilidade, líquida de imposto de renda, será feita entre os seguintes ativos, com aplicação inicial hipotética de R$10 mil:

- Poupança;

- CDB de um banco grande (“Banco G”), com prazo de vencimento em 3 anos e rentabilidade de 85% do CDI ao ano; e

- CDB de um banco de menor porte (“Banco X”), com prazo de vencimento em 3 anos e rentabilidade de 128% do CDI ao ano.

#3: Há dicas para não perder dinheiro e ao mesmo tempo aumentar a rentabilidade?

A resposta é sim e ela vem a partir de uma das premissas mais antigas do mundo dos investimentos: a diversificação.

Para começar a investir de maneira diversificada também é muito simples: basta investir em mais de um ativo. Por exemplo, parte no Tesouro Direto e o restante em ETFs (Bolsa de Valores de forma indireta).

Ou, então, aplicar cerca de 80% em algum título do Tesouro e o restante em LCI, só para dar outro exemplo.

E este fundamento da diversificação é o mais recomendado pelos grandes investidores da história, incluindo o lendário Warren Buffett.

Isso porque a diversificação permite equilibrar os rendimentos da sua carteira e os riscos dos ativos. Assim, caso um deles não obtenha o melhor desempenho, o outro tende a compensá-lo.

Ainda há infinitas composições que podem fazer o seu dinheiro render, e tudo depende do seu perfil de investidor e dos seus objetivos.

#4: Qual a diferença da XP para o banco e como tudo funciona?

Ao buscar investimentos no banco, normalmente são oferecidos apenas produtos do próprio banco, mas eles nem sempre possuem boa rentabilidade e baixo custo.

Ao contrário disso, a XP Investimentos disponibiliza para seus clientes produtos de diversas instituições financeiras. E, muitos deles, com custos baixíssimos e com rentabilidades maiores do que as que você encontraria investindo apenas em seu banco.

Além disso, no banco você tem um gerente para cuidar da sua conta corrente e de suas operações de rotina.

No entanto, na hora de planejar o futuro e decidir onde investir, ainda mais no momento transformacional que o Brasil vive, é fundamental contar com a ajuda de um profissional especializado.

Neste sentido, a primeira grande pergunta a se fazer é a seguinte:

Queremos algo para hoje ou para o futuro de curto, médio ou longo prazo?

Por isso, neste vídeo, eu explico os detalhes entre investir por um banco e pela XP.

Como funcionam as taxas para investir?

Pioneira no mercado, a XP foi a primeira assessoria do Brasil a oferecer a melhor taxa de todas: a TAXA ZERO.

Aqui, não se cobra nada para: abertura e manutenção de conta, custódia de renda fixa, custódia de Tesouro Direto, corretagem de Fundos Imobiliários e nem tarifas de TED para retiradas.

E um outro destaque importante da XP são os assessores de investimento.

Por ser um especialista do mercado financeiro, o assessor sabe como aproveitar as oportunidades do setor e, com isso, indica os melhores produtos no melhor momento.

Além disso, mais de um milhão de pessoas investem com a XP atualmente, aproveitando a disponibilidade dos melhores investimentos para todo e qualquer perfil de investidor.

Saber onde investir é uma tarefa que exige um pouco de estudo e conhecimento de perfil, objetivos e tipos de investimentos. Quando todos esses itens ficam claros ao investidor, é muito mais simples saber o que fazer com o dinheiro.

Fique atento às tendências macroeconômicas e políticas que podem afetar os investimentos e estude sempre para avaliar se os seus investimentos estão rendendo o que você deseja.

Fonte: https://conteudos.xpi.com.br/aprenda-a-investir/relatorios/comecar-a-investir/?t=107577