Nesse Raio-XP da Bolsa, iremos destacar e relembrar os principais acontecimentos do mês que serão relevantes para entender o que virá pela frente. Atualizamos nossas carteiras.

A volatilidade retornou ao mercado brasileiro e global em julho, devido aos seguintes fatores: 1) aceleração dos casos de Covid-19 por conta da variante Delta; 2) pressões regulatórias do governo chinês ao setor privado, especificamente empresas de tecnologia e educação, que sofreram com uma venda generalizada recentemente, e 3) no Brasil, riscos políticos continuaram a pressionar os ativos.

Como resultado, mercados globais ficaram de lado em julho, de acordo com o índice MSCI Global, encerrando o rali de 8 meses seguidos. O Ibovespa, em dólar, caiu -6,8% em julho, em função do enfraquecimento do Real e a queda de -3,9% do índice em moeda local. Apesar da correção, o índice brasileiro subiu 2,6% em dólares até agora neste ano, ainda superando os Mercados Emergentes, que por sua vez está com leve alta de +0,3% até o momento, em virtude da fraca performance nos Mercados Asiáticos. Desde o começo da tese de reflação, que começou em novembro de 2020, o índice Ibovespa sobe +16,5% em dólares.

Entrando em outra fase do ciclo

A economia global está começando a dar sinais de desaceleração. A taxa de crescimento está começando a diminuir, porém o crescimento geral permanece em níveis sólidos. O Índice Gerente de Compras (PMI) global começou a enfraquecer após atingir patamares recorde nos últimos meses. Adicionalmente, o impulso no crédito na China também começou a desacelerar nos últimos meses.

Um dos sinais mais preocupantes nesta direção veio da classe de ativos mais líquida no planeta: os títulos de dívida americanos. Após vários meses de dominância da tese de “reflação” (volta do aumento da inflação), o mercado de renda fixa americano se acalmou durante o mês. A taxa de juros do título de 10 anos americano caiu significativamente, de 1,80% para 1,2% atualmente. Além disso, a inclinação da curva (a diferença entre o título de 2 anos e 10 anos) também passou por uma drástica redução. Essa inclinação mais amena sugere um questionamento sobre a tese de reflação e a recuperação de setores cíclicos, ao passo que o mercado de renda fixa não parece muito preocupado com uma economia superaquecida nos EUA. Esse movimento coloca um pouco em cheque a tese do super-ciclo das commodities, por exemplo, além da tese da inflação alta por muito tempo.

Na nossa visão, os dados da economia e dos mercados parecem indicar um clássico padrão de rotação de um ciclo econômico inicial para um “meio de ciclo”, ao invés de “início de ciclo” como vivemos no 1o semestre de 2021. Durante essa fase intermediária de recuperação econômica, o ritmo de crescimento começa a desacelerar, enquanto a inflação permanece alta e os bancos centrais geralmente começam a subir as taxas de juros. Como resultado, os setores que lideram o mercado de ações tendem a mudar também.

A liderança nos mercados permanece em transição

Como pontuamos no mês passado, a liderança nos mercados está em transição. Enquanto o setor de Materiais e Siderurgia tem liderado o mercado em 2021, a transição para um meio de ciclo começa a sugerir uma mudança neste padrão. Para esclarecer, ainda gostamos do setor de commodities e acreditamos que suas ações possuem um rendimento e valuations atrativos. Porém, de uma perspectiva Macro, acreditamos que esta liderança possa estar mudando. Assim, achamos válido começar a reduzir as grandes posições no setor e aumentar em empresas domésticas, de qualidade e de crescimento.

O estilo e os setores que tendem a ter melhor desempenho numa fase de meio de ciclo são os setores de crescimento defensivo, de empresas com posição dominante, balanços sólidos e com negócios defensivos, e que podem continuar a crescer.

Maior exposição doméstica, menor nos setores financeiro e cíclicos

Além de empresas defensivas e de crescimento com valuation atrativo, como Rede D’Or, Localiza e B3, também gostamos de Small Caps, dada sua maior exposição a empresas de Consumo Discricionário, do que setores mais expostos aos ciclos globais e o Financeiro, que juntos constituem 56% do índice Ibovespa. Além disso, as Small Caps também oferecem mais crescimento.

Os bancos também representam 18% do índice Ibovespa, sendo o setor com maior peso do índice, seguidos por Mineração e Siderurgia, equivalente a 17% do índice.

Recentemente, nós ficamos mais cautelosos com relação aos bancos brasileiros. Segundo os analistas do setor: “Estamos mudando nossa perspectiva sobre o setor bancário de uma postura otimista para uma postura mais cautelosa diante dos preços mais elevados em um cenário de disrupção causado tanto por intervenções regulatórias quanto por concorrência. […] Além disso, também incorporamos os riscos do Open Banking e uma concorrência mais agressiva no atacado em nossos modelos, dois fatores com os quais estamos cada vez mais preocupados. De modo geral, não acreditamos que os incumbentes devam negociar em linha com os múltiplos históricos de agora em diante […] Por fim, decidimos rebaixar a recomendação de dois de nossos incumbentes cobertos, Bradesco para Neutro e Santander para Venda, mantendo as recomendações do Banco do Brasil e do Itaú inalteradas em Compra e Neutra, respectivamente”.

Reabertura, economia e riscos que estão por vir

Daqui pra frente, continuamos otimistas com o tema da reabertura à medida que a vacinação contra a Covid-19 se acelera e a economia brasileira continua a se recuperar.

No entanto, o maior risco para o Brasil e a economia global é o surgimento da variante Delta que é mais contagiosa. O número de novos casos da doença tem voltado a aumentar globalmente com essa variante se tornando dominante. A boa notícia é que o número de mortes permanece baixo em países onde a imunização avançou rapidamente e grande parte da população está totalmente vacinada. No entanto, a maior parte do mundo emergente ainda está atrasada em termos de vacinação e, portanto, mais vulnerável ao vírus.

Embora a variante Delta tenha preocupado os investidores, estamos em um cenário bem diferente em relação a um ano atrás. Com o surgimento de novos casos de Covid-19, autoridades de alguns países começaram a implementar medidas para evitar que o vírus se espalhe ainda mais. O órgão regulador de vigilância sanitária nos EUA (CDC), por exemplo, pediu que a população volte a usar máscaras em partes do país onde os casos estão aumentando. Além disso, as medidas de distanciamento social foram implementadas novamente em países do sudeste asiático. No entanto, diferentemente de 2020, a vacinação está ganhando força globalmente e a população aprendeu a viver em meio a uma pandemia – as pessoas agora estão mais acostumadas a usar máscaras, álcool em gel e manterem o distanciamento social. Não acreditamos que haja apetite para lockdowns tão severos como os implementados no ano passado que possam reverter a recuperação econômica, porém, a variante Delta pode levar um crescimento menor.

No Brasil, os casos continuam diminuindo conforme a vacinação avança e a quantidade de casos resultantes da variante Delta permanece baixa – a contagem oficial mais recente é de 247 casos. Nos próximos meses, o país vai receber mais vacinas, o que deve ajudar a reabertura econômica a ganhar ainda mais fôlego.

Por essa razão, ainda gostamos de setores mais expostos ao cenário local. Empresas de setores como shopping centers, varejo físico e educação devem continuar se beneficiando com a reabertura da economia.

Reforma tributária brasileira – positivo para ações, negativo para contas fiscais?

Como mencionamos em nosso último Raio-XP, a apresentação do projeto de reforma tributária, que inclui mudanças no imposto de renda de pessoas físicas, jurídicas e investimentos, pode impactar significativamente os lucros das empresas.

Conforme a nossa equipe de Economia destacou, a primeira versão apresentada pelo governo foi vista de forma negativa, pois tornaria o sistema tributário brasileiro mais complexo e aumentaria a carga tributária sobre as empresas. A segunda versão, trazida pelo relator deputado federal Celso Sabino, corrigiu boa parte dos problemas.

O lado positivo…

Um dos principais ajustes positivos trazidos pelo relator Celso Sabino é uma redução maior da alíquota das empresas, originalmente em 5% e agora em 12,5%. Isso diminuiria a carga tributária das companhias e, portanto, seria muito positivo para seus resultados.

…o lado negativo…

No entanto, algumas medidas problemáticas permanecem na proposta. O fim dos Juros sobre o Capital Próprio (JCP), que atualmente reduz o lucro tributável das empresas, teria um efeito negativo para elas.

A tributação sobre os dividendos também permanece em discussão. A última versão ainda propõe uma taxa de 20% sobre o pagamento de dividendos, mas uma taxa inferior de 15% ou mesmo uma taxa progressiva foram apresentadas como alternativas. Ainda não sabemos o que ou se isso será aprovado, mas essa medida tornaria ações com altos dividendos menos atraentes para os investidores.

…e o lado pior ainda?

Adicionalmente, uma nova preocupação trazida pela segunda versão da lei tributária é que a desoneração fiscal excessiva, especialmente com um corte maior na alíquota das empresas e que poderia levar a um risco fiscal maior no Brasil. Segundo a nossa equipe de Economia, o déficit fiscal total pode chegar a R$ 50 bilhões.

A redução do imposto de renda das pessoas jurídicas e das pessoas físicas pode levar a uma política monetária mais contracionista, o que, por sua vez, pioraria a dinâmica da dívida pública. Neste caso, voltaríamos a nos preocupar com riscos macroeconômicos.

Antes de tomar qualquer decisão precipitada

Como já dissemos em relatórios passados, e repetimos desta vez, ainda é muito cedo para tomar qualquer decisão em torno do projeto de reforma tributária. Mesmo que a proposta seja aprovada como a versão atual, ainda existem alguns pontos positivos:

- O impacto líquido nos resultados das empresas é positivo. Olhando para todas as empresas sob nossa cobertura, o fim do Juros sobre Capital Próprio (JCP) teria um impacto negativo de cerca de 6% em seu lucro líquido agregado. E com um corte de impostos de 12,5%, seus resultados financeiros aumentariam 6%. Em outras palavras, o efeito líquido dessas duas medidas deve beneficiar as ações brasileiras.

- Isso pode levar a mais investimentos no crescimento futuro. Embora os impostos sobre os dividendos possam parecer negativos a princípio, as empresas seriam mais incentivadas a reter seus lucros. Assim, além de menos impostos a serem pagos, mais dinheiro poderia ser reinvestido para crescimento futuro.

- O imposto sobre fundos imobiliários foi retirado da conta. Isso significa que eles continuam a ser investimentos atraentes para aqueles que buscam pagamentos regulares de renda.

- A reforma tributária pode resultar em maior produtividade. Alguns argumentam que o projeto de lei incentiva mais investimentos, o que no longo prazo, traria mais crescimento e lucro para as empresas, além de ser positivo para a economia como um todo.

Se a reforma tributária é negativa ou positiva para os mercados ou para a economia, ainda é cedo para dizer no curto prazo. O projeto ainda está sujeito a novos debates pelo Congresso e mais mudanças devem ser feitas nas próximas semanas. Por fim, se o governo puder implementar uma reforma que alcance seu objetivo de melhorar o sistema tributário atual do Brasil e aumentar a produtividade, as mudanças podem ser muito positivas para os investidores de longo prazo.

Mantendo o target do Ibovespa em 145.000 para fim de 2021

Mantemos nosso target de 145.000 pontos para o Ibovespa, o que implica potencial de valorização de 19% em relação aos níveis atuais. Nosso target é baseado na média de três metodologias: 1) modelo do fluxo de caixa descontado; 2) múltiplo Preço/Lucro de 12,0x, em linha com a média histórica e 3) múltiplo EV/EBITDA alvo de 7x, em linha com a média histórica.

Continuamos a ver as ações brasileiras sendo negociadas em níveis atraentes de valuation. Desde o início de 2021, o múltiplo de Lucro por Ação brasileira aumentou 54%, com base em estimativas da Bloomberg, enquanto o mercado subiu 7%. Como resultado, o múltiplo P/L do Ibovespa caiu para perto de mínimas recordes de 8,8x, um desconto de 25% em relação à média de 12x dos últimos 10 anos.

Além disso, dada a baixa alavancagem para as empresas brasileiras, o rendimento do fluxo de caixa livre é estimado em 10% para 2021 e o rendimento de dividendos de 4% – ambos em níveis bastante sólidos.

Embora grande parte desse aumento nos lucros seja impulsionado pelos setores relacionados a commodities, a tendência não pode ser ignorada. Além disso, acreditamos que a vacinação acelerada e a atividade doméstica mais forte também podem elevar as expectativas de ganhos do setor doméstico na segunda metade de 2021.

Pesquisa assessores XP: Maioria acredita em Ibovespa acima de 140.000 pontos

Nos últimos dias, realizamos uma nova edição da nossa pesquisa com os assessores da XP Matriz e assessores de investimento de escritórios autônomos filiados à XP Investimentos. A pesquisa mostrou que os assessores e seus clientes continuam otimistas em relação à trajetória da Bolsa. A média de palpites calculada foi de 140.388 pontos, uma leve diminuição de -1% em relação ao mês anterior (141.964 pontos na pesquisa passada).

Em relação aos riscos, o destaque continuou sendo o cenário político, apesar da queda de -1,0 p.p. M/M, chegando a 67%. A desaceleração econômica global foi vista como o segundo maior risco em 12%, seguido da alta da inflação em 8%. Dessa forma, houve uma queda de -2p.p. M/M no número de clientes que pretendem aumentar sua exposição em ações (37%) e um aumento dos que pretendem diminuí-los (13%, +2p.p. M/M). Ainda assim, a maioria pretende manter seus investimentos em renda variável (51%, estável em relação ao mês anterior).

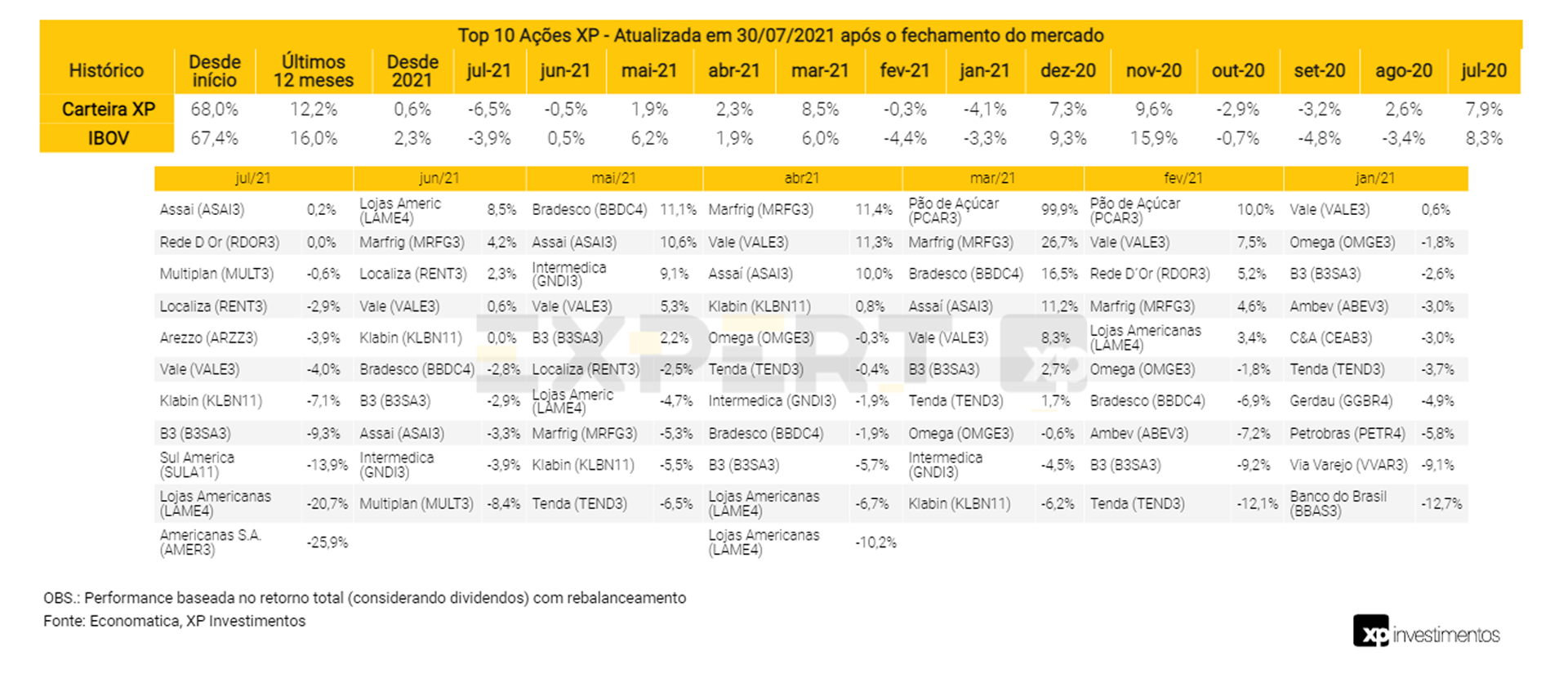

Top 10 ações XP

Como foi a performance de cada nome da carteira no mês?

Em julho, nossa carteira Top 10 ações XP caiu -6,5%, enquanto o Ibovespa fechou o mês com uma queda de -3,9%. Leia abaixo o que está por trás da performance de cada um dos 10 nomes que fizeram parte da nossa carteira em maio e o que esperamos olhando para frente.

Assaí (ASAI3): estamos reforçando nosso posicionamento das últimas atualizações da carteira top 10, destacando as ações da companhia como nossa preferência no setor de supermercados, por conta de um valuation bastante atrativo, atualmente negociando em ~18x P/L 2021e, dinâmica de curto prazo ainda positiva com consumo em casa ainda sendo uma realidade, enquanto a flexibilização das restrições de circulação devem fomentar a demanda do canal B2B (bares, restaurantes, transformadores) e impulsionar as vendas do formato de Atacarejo, além de enxergarmos muito potencial de crescimento orgânico a ser entregue. Essa tese foi reforçada com os resultados divulgados pela companhia referentes ao 2T21, o que nos leva a reiterar nossa visão positiva e manteras ações do Assaí (ASAI3) em nossa carteira recomendada.

B3 (B3SA3): durante o mês de julho, as ações da B3 performaram abaixo do índice Ibovespa enquanto o mercado ainda assimila as notícias de possíveis novos entrantes no mercado em que a empresa atua. Apesar disso, a empresa reportou um investimento interessante na TFS Soluções e os dados operacionais referentes a junho apresentaram aumento do volume financeiro médio diário (ADTV) de 60,1% no período e aumento de 19,7% na comparação mensal. O número de investidores ativos seguiu crescendo 1,4% mensalmente e 42,9% anualmente, atingindo 3,8 milhões de investidores. Com isso, permanecemos otimistas com a retomada do mercado de capitais e com as taxas de juros ainda em patamares baixos.

Sul América (SULA11): durante o mês de julho, as ações da SulAmérica performaram abaixo do índice Ibovespa dado as incertezas sobre os juros e as possíveis taxações de dividendos. Dito isso, mantemos nossa recomendação de Compra baseado em: i) alavancagem ao ciclo econômico; ii) vantagens competitivas no segmento de saúde; e iii) crescimento de lucro e opcionalidades.

Rede D’Or (RDOR3): atribuímos o desempenho ligeiramente positivo da ação em julho ao medo de uma terceira onda de Covid-19 devido à variante Delta e, portanto, uma possível pressão de curto prazo nos resultados se a recuperação de procedimentos eletivos for afetada. Vemos essa preocupação como momentânea e mantemos nossa visão positiva para a empresa, uma vez que: i) deve apresentar sólidos resultados, com indicadores financeiros e operacionais positivos; e ii) vem entregando uma agenda de M&A ativa, com valuations disciplinados e pode ultrapassar nossa estimativa de 1.000 leitos adquiridos para 2021.

Klabin (KLBN11): atribuímos a performance negativa das ações da Klabin à forte queda nos preços da celulose (-16% na comparação mensal), apesar de um dólar ligeiramente mais alto (+5% no mês). Seguimos com uma visão positiva para as ações da Klabin daqui para frente com base na expansão da margem com maiores volumes no segmento de papel. Além disso, acreditamos que os papéis para embalagens e papelão ondulado continuarão se beneficiando do bom momento do setor, que bate recordes consecutivos de vendas há 12 meses. Reiteramos nossa recomendação de Compra, com preço-alvo de R$32/ação.

Localiza (RENT3): vemos o desempenho da Localiza ao longo de julho um pouco acima do desempenho geral da bolsa de valores brasileira (-3% vs. -4% para o IBOV). Continuamos esperando fortes resultados de dinâmica de curto-prazo para o setor e reiteramos nossa visão positiva de longo-prazo tanto para o segmento de aluguel de automóveis quanto para a Localiza.

Lojas Americanas (LAME4): atribuímos a performance negativa das ações em julho a 3 principais fatores: (i) Prévia do 2T21 pode ter decepcionado alguns investidores, uma vez que estimamos um prejuízo de R$42 milhões, explicado pelo impacto negativo da Ame Digital; (ii) Movimento de arbitragem entre LAME e AMER devido ao elevado desconto de holding (hoje em ~25% mas tendo superado 30% ao longo do mês); e (iii) aumento das incertezas quanto ao cenário macroeconômico.

Arezzo (ARZZ3): mantemos uma visão construtiva para a empresa, uma vez que (i) ela é uma empresa de alta qualidade com perspectivas sólidas de crescimento orgânico (Ana Capri, Vans, Reserva) além de contar com diversas opcionalidades de crescimento (com a entrada em infantil, chinelos e vestuário feminino); e (ii) ela está bem posicionada para se beneficiar da retomada/recuperação econômica dado que acreditamos que a categoria de calçados foi duramente despriorizada em 2020, principalmente no que diz respeito a sapatos sociais/casuais (foco da Arezzo).

Multiplan (MULT3): em nossa visão, as ações da Multiplan foram positivamente impactadas após a publicação dos resultados do segundo trimestre. A Multiplan reportou resultado operacional positivo, com destaque para a receita de aluguel de shoppings e vendas dos lojistas se aproximando aos patamares pré-pandemia, bem como a forte atividade de locação. Isso indica a uma sólida demanda por shoppings dominantes e de alta qualidade. Assim, reiteramos nossa recomendação de compra e preço-alvo de R$29,5/ação.

Vale (VALE3): atribuímos a performance positiva das ações da Vale em relação ao Ibovespa aos fortes resultados apresentados referentes ao segundo trimestre, mais do que compensando a considerável queda nos preços de minério de ferro (-15% na comparação mensal). Com relação aos números do segundo trimestre, Vale reportou resultados novamente muito. O EBITDA ajustado de US$11,2 bilhões (exclui despesas de Brumadinho e doações relacionadas à Covid-19 de US$201 milhões), representou uma alta de 33% na comparação trimestral. Esses números mais fortes foram resultado de preços realizados mais fortes compensando os custos de produção e frete mais elevados. Adicionalmente, a companhia anunciou distribuição mínima de US$5,3 bilhões em dividendos (yield de 4,5%) a serem pagos em setembro. Reiteramos nossa recomendação de Compra (preço-alvo de R$122/ação).

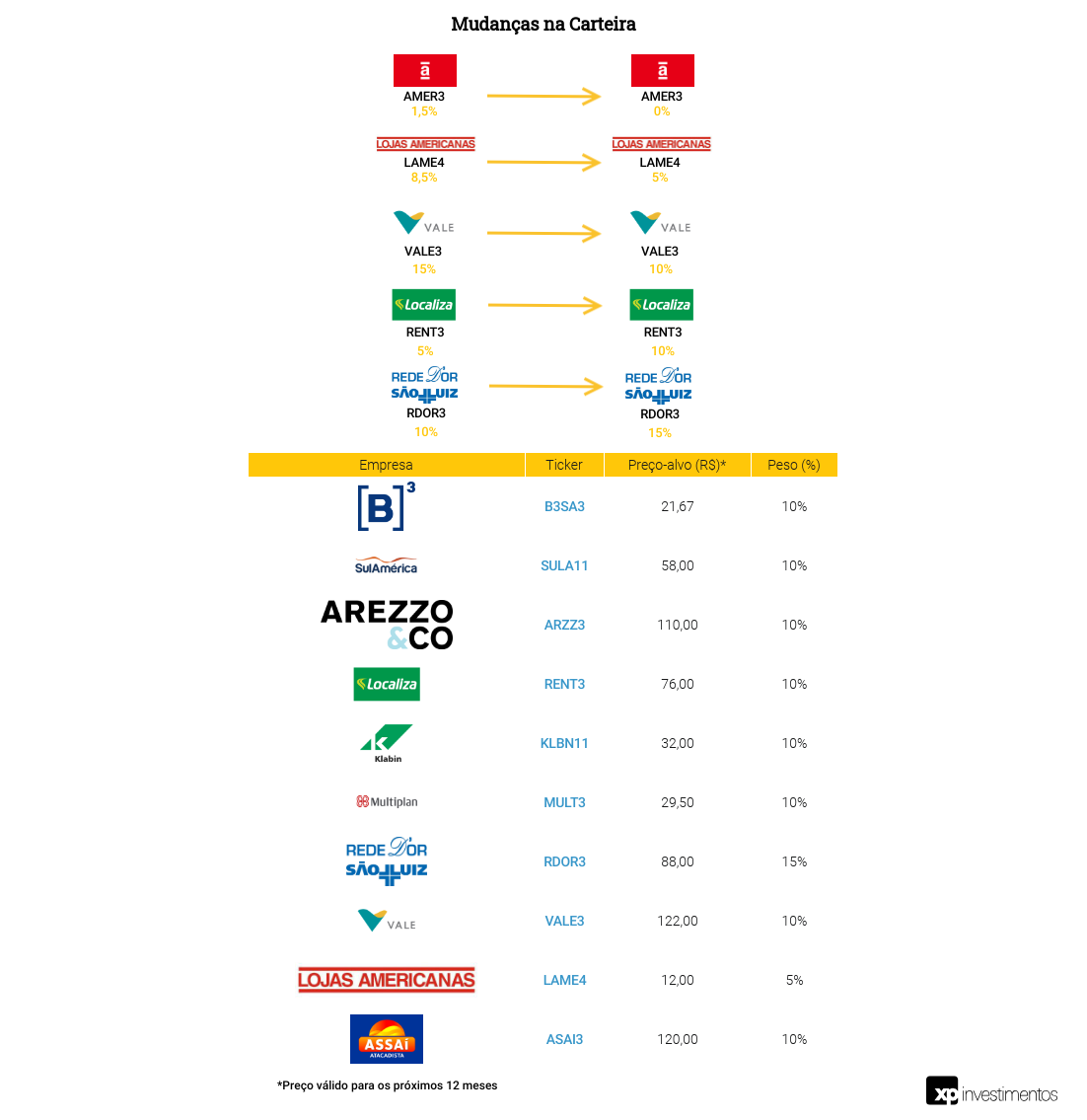

Alterações da carteira Top 10 Ações

Estamos realizando cinco alterações na nossa Carteira Top 10 Ações XP: 1) sai Americanas S.A. (AMER3), 2) o peso de Lojas Americanas (LAME4) passa de 8,5% para 5%, 3) o peso de Vale (VALE3) passa de 15% para 10%, 4) o peso de Localiza (RENT3) passa de 5% para 10%, e 5) o peso de Rede D’Or passa de 10% para 15%.

Estamos retirando Americanas S.A. (AMER3) para readequar para 10 o número de companhias em nossa carteira e por preferirmos exposição através de LAME4. Além disso, estamos reduzindo a exposição em Lojas Americanas (LAME4) de 8,5% para 5% por acreditarmos que podemos ver alguma volatilidade no curto prazo por conta de movimentos de posicionamento ou notícias relacionadas ao cenário competitivo do setor. Entretanto, seguimos com um visão positiva por (i) vermos a companhia como um ecossistema robusto; (ii) enxergamos as lojas físicas da LAME bem posicionadas para o movimento de reabertura econômica; e (iii) um valuation atrativo (0,8-0,5x EV/GMV para 2021-22e). Mantemos nossa recomendação de Compra para LAME4 e preço-alvo de R$12,0 para o final de 2021.

Estamos reduzindo o peso em Vale (VALE3)de 15% para 10%, pois apesar de permanecermos otimistas com a companhia, decidimos por realizar parcialmente os lucros na ação, que já acumula alta de +33% no ano. É importante destacar que a nossa visão para Vale se mantém, uma vez que acreditamos que a forte geração de caixa e preços de minério de ferro em patamares ainda altos deverão impulsionar a ação no segundo semestre. Para 2021, esperamos um retorno com dividendos mínimo de ~7%.

Estamos aumentando o peso de Localiza (RENT3) de 5% para 10%, pois continuamos esperando fortes resultados de dinâmica de curto-prazo para o setor e reiteramos nossa visão positiva de longo-prazo tanto para o segmento de aluguel de automóveis quanto para a Localiza.

Estamos aumentando o peso de Rede D’Or (RDOR3) de 10% para 15%, ao vermos: i) um sólido impulso de ganhos para a empresa, com indicadores financeiros e operacionais positivos conforme ocorre o retorno dos procedimentos eletivos, além de taxas de ocupação mais altas em hospitais; ii) entrega consistente de aquisições atrativas (+830 leitos em 2021), com valuations disciplinados e sinergias ainda a serem capturadas; e iii) forte probabilidade de ser adicionada ao Ibovespa no rebalanceamento de setembro e, com isso, aumento do fluxo para a ação.

Top Dividendos XP

Em julho, nossa carteira Top Dividendos XP subiu +0,3%. Leia abaixo o que está por trás da performance de cada um dos 5 nomes no mês e o que esperamos olhando para frente.

AES Brasil (AESB3): a AES Brasil usualmente apresenta lucros consistentes, embora possa haver um certo grau de volatilidade dependendo da incidência de chuvas e impactos relacionados ao risco hidrológico. Em 2020 a companhia distribuiu 88% de seus lucros, o que se traduz em um dividend yield de 8,5% no ano, o que reforça nossa visão de que a AES Brasil é uma das nossas preferidas como pagadora de dividendos. Estimamos um dividend yield de 7,2% em 2021-22 para a ação. Temos recomendação de compra em AESB3 com preço-alvo de R$ 17/ação.

Copel (CPLE6): destacamos como positiva a nova política de dividendos anunciada pela Copel em janeiro de 2021. De acordo com a nova política as propostas de dividendos regulares serão calculadas conforme os critérios: (i) alavancagem abaixo de 1,5x = 65% do Lucro Líquido Ajustado, (ii) alavancagem entre 1,5x e 2,7x = 50% do Lucro Líquido Ajustado e (iii) alavancagem acima de 2,7x = 25% do Lucro Líquido Ajustado. Com isso, estimamos um dividend yield de 12,7% em 2021-22 para CPLE6. Mantemos nossa recomendação de Compra nas ações da Copel, com um preço-alvo de R$ 7,5/ação.

Banco do Brasil (BBAS3): durante o mês de Julho, as ações do Banco do Brasil performaram levemente acima do índice Ibovespa, mas em geral ficou relativamente sem grandes variações enquanto o mercado espera mais clareza sobre a nova taxação de dividendos. Com isso, mantemos nossa recomendação de Compra pois acreditamos que o banco apresente uma assimetria de investimento positiva, principalmente com base no valuation atraente do banco, enquanto mantém uma operação defendida e com possível destravamento de valor com uma maior distribuição de dividendos.

Engie (EGIE3): a Engie se destaca pela capacidade diferenciada de se proteger dos efeitos de baixa incidência de chuvas, além de ter expandido sua atuação para os setores de transmissão de energia e transporte de gás, diversificando e mostrando sua eficiência em alocação de capital. Acreditamos que a distribuição de dividendos da Engie se normalize em 2021 para o patamar de distribuição de 100% dos lucros, tendo em vista a situação confortável de liquidez da companhia. Estimamos um dividend yield de 10,8% em 2021-22. Mantemos nossa recomendação neutra em Engie, com preço-alvo de R$ 44/ação.

Taesa (TAEE11): vemos a posição da Taesa como confortável para manter a distribuição de 100% de lucros em 2021. De acordo com o Estatuto Social da Companhia, o dividendo anual mínimo distribuído é de 50% do lucro líquido ajustado do exercício. Entretanto, a companhia tem apresentado um histórico de pagamento de dividendos bem acima da remuneração mínima que consta em seu Estatuto. Estimamos um dividend yield de 7,9% em 2021-22 para TAEE11. Mantemos nossa recomendação neutra em TAESA, com preço-alvo de R$ 37/unit.

Alterações da carteira Top Dividendos

Nesse mês, não estamos realizando nenhuma troca na nossa carteira Top Dividendos XP.

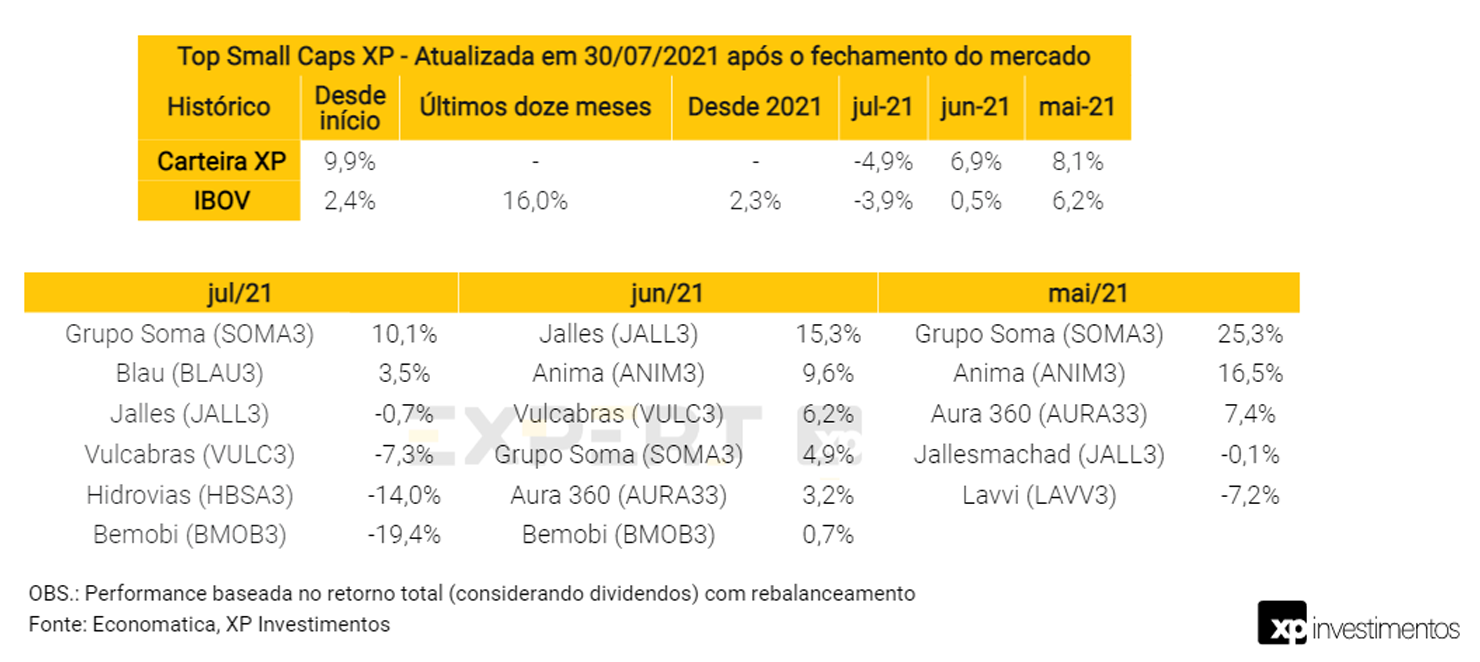

Top Small Caps XP

Em julho, nossa carteira Top Small Caps XP caiu -4,9%, enquanto o Ibovespa fechou o mês com uma queda de -3,9%. Lembrando que compõem a carteira ações sob nossa cobertura que possuem capitalização inferior a R$ 10 bilhões. Leia abaixo o que está por trás da performance de cada um dos nomes no mês e o que esperamos olhando para frente.

Blau (BLAU3): vemos o desempenho positivo das ações como efeito das boas expectativas para os resultados da empresa no 2T21, que podem ser impulsionados por uma maior demanda e, portanto, apresentar um melhor faturamento. Mantemos o nome em nossa carteira pois vemos boas perspectivas para o setor farmacêutico e a empresa bem posicionada em seu segmento, com crescentes investimentos em P&D e na capacidade produtiva.

Hidrovias do Brasil (HBSA3): embora mantenhamos nossa visão positiva de longo-prazo para a Hidrovias do Brasil, que acreditamos estar: (i) bem posicionada para capturar o futuro crescimento das exportações de grãos do Brasil; e (ii) negociando em níveis de valuation baratos (~15% de TIR real), vemos um fluxo de notícias negativas de curto-prazo impedindo uma melhor performance das ações.

Bemobi (BMOB3): continuamos otimistas no papel e acreditamos que a Bemobi está bem posicionada no grande mercado de serviços móveis que estão em expansão acelerada nos Mercados Emergentes. Nossa tese de investimento baseia-se em (i) seu modelo de negócio B2B2C exclusivo para distribuição de soluções digitais que vão desde jogos e aplicativos, microfinanças até comunicação; (ii) negócios escaláveis com forte perfil de crescimento; (iii) oportunidades adicionais de crescimento através de Fusões e Aquisições (M&A) e (iv) valuation atrativo com opcionalidades adicionais que podem levar para uma forte reavaliação de múltiplos. Temos uma recomendação de Compra e preço-alvo de R$30,0/ação para BMOB3 para o final de 2021.

Jalles Machado (JALL3): o mercado de açúcar e etanol segue impactado por questões climáticas, uma vez que, conforme a colheita avança no Centro-Sul, as perdas por conta da seca ficam mais evidentes. Estima-se que o impacto gire em torno de 10-15% de perda na produtividade. Além disso, diante do efeito da geada nos canaviais a perda pode ser maior. Esses eventos tem sustentado preços altos para o açúcar no mercado mundial e para o etanol no mercado doméstico, diante de um balanço de oferta e demanda muito ajustado. A Jalles Machado, por sua vez, teve menos impacto dessas questões climáticas por estar localizada em Goiás e por fazer uso de irrigação, sustentando níveis de produtividade mais altos. Com isso, continuamos otimistas com a empresa e temos recomendação de Compra com preço-alvo de R$ 14/ação para março/22.

Grupo Soma (SOMA3): estamos restritos.

Vulcabras (VULC3): em nossa opinião, a performance negativa da ação no mês não teve um fundamento específico e nos parece ser um movimento técnico de realização de lucros visto que a ação havia avançado 33% entre março e junho. Temos uma boa perspectiva para o setor de varejo com a aceleração do processo de vacinação e acreditamos que a companhia deverá divulgar um resultado positivo agora no 2° trimestre. Nossa tese é sustentada pelo foco da Vulcabras no segmento esportivo, com marcas reconhecidas, e por um crescimento de margens impulsionado por um ambiente de preços mais racional. Assim, mantemos o papel na carteira e nossa recomendação de Compra com preço-alvo de R$12,0.

Alterações da carteira Top Small Caps XP

Estamos realizando uma troca em nossa carteira: sai Hidrovias do Brasil (HBSA3) e entra Vivara (VIVA3).

Estamos retirando Hidrovias do Brasil (HBSA3) de nossa carteira pois, embora continuamos com uma visão positiva de longo-prazo para a companhia, que acreditamos estar: (i) bem posicionada para capturar o futuro crescimento das exportações de grãos do Brasil; e (ii) negociando em níveis de valuation baratos (~15% de TIR real), vemos um fluxo de notícias negativas de curto-prazo impedindo uma melhor performance das ações. Portanto, a estamos substituindo para Vivara (VIVA3).

Estamos adicionando Vivara (VIVA3), à nossa carteira de Small Caps, uma vez que: (i) os resultados devem permanecer sólidos, apesar do forte aumento de custo de matéria prima em 2020 e com a retomada da economia como um fator positivo; (ii) nós vemos a companhia como o melhor player para consolidar o setor dado seu track record de execução consistente e força de marca; e (iii) a expansão da Life deve contribuir para crescimento e rentabilidade dado seu maior mercado endereçável e margens.

Fonte: https://conteudos.xpi.com.br/acoes/relatorios/raio-xp-da-bolsa-entrando-em-outra-fase-do-ciclo/